ETF-Sparplan kann jetzt jeder.

Als Sparplan ab 25 Euro im Monat oder als Geldanlage für große Vermögen: OSKAR investiert Dein Geld nach ESG Kriterien, renditeorientiert, kostengünstig und transparent.

Bekannt aus*:

Die Besonderheiten von OSKAR

Unkompliziert

Du wählst das Risiko, wir kümmern uns um die richtige ETF-Auswahl, die Strategie und die komplizierten Dinge. Für eine sinnvolle Anlage, bis Du Dein Geld wieder brauchst.

Kosten

Es gibt keinen Ausgabeaufschlag, keine Performancegebühren, keine Depotgebühren und keine versteckten Kosten. Du zahlst lediglich eine Gebühr von 0,7% bis 1% p.a. Die ETFs kosten ca. 0,13% p.a.

Rendite und Risiko

Als Sparplan ab 25 Euro im Monat oder als Geldanlage für große Vermögen: OSKAR investiert Dein Geld nach ESG Kriterien, renditeorientiert, kostengünstig und transparent.

So sicher ist Dein Geld

Im Falle der Insolvenz der Depotbank ist Dein Verrechnungskonto durch die gesetzliche Einlagensicherung geschützt und es besteht ein Herausgabeanspruch für die Wertpapiere in Deinem Portfolio.

Anlageuniversum

Mit ETFs und ETCs investierst Du in Aktien, Anleihen und Rohstoffe und hast dabei weltweite Abdeckung. Die speziell für OSKAR entwickelten Portfolios werden vom Marktführer Scalable Capital GmbH verwaltet.

Das bietet Dir OSKAR

Professionelle Vermögensverwaltung, immer die günstigsten ETFs, weltweite Abdeckung, Inflationsschutz-Komponente, und vieles mehr

Die Kapitalanlage ist mit Risiken verbunden.

Bitte beachte unsere Risikohinweise.

Die OSKAR Produkte

Der intelligente ETF Sparplan

Einfach, intelligent und renditeorientiert in die preisgekrönten OSKAR ETFs investieren.

ETF Sparplan für Kinder

Entwickelt speziell für die Bedürfnisse von Eltern, Kindern und Großeltern und dafür bereits mehrfach ausgezeichnet.

ETF Anlage für Fortgeschrittene

Anlagestrategie für aussichtsreiche Branchen wie Megatrends, Kryptowährungen und Value.

ETF Anlage ab 50.000 Euro

Entwickelt für Anlagebeträge ab 50.000 Euro mit zusätzlichen Vorteilen.

Vermögenswirksame Leistungen mit ETFs

Der einfachste Weg, mit Unterstützung des Arbeitgebers, ein Vermögen mit ETFs aufzubauen.

Die smarte Alternative zum Tagesgeld

Profitiere von hohen Zinsen durch automatisiertes Investment in ETFs auf dem Geldmarkt.

Das sagen unsere Kunden

4,7

Diana

Easy und gut aufgebaut

Leicht verständlich und super simpel in der Anwendung. Man kann quasi nichts falsch machen. Ich würde es jedem problemlos weiter empfehlen.

Sven B.

Eine Feel-Good-Geldanlage

Bisher war alles unkompliziert und übersichtlich.Macht Spaß, seinem Geld beim Wachsen zuzusehen! Ich hoffe, so geht es weiter! 🙂

Katharina

Bin sehr angetan

Bin sehr angetan! Sowohl Ein- als auch Auszahlungen laufen reibungslos ab, alle notwendigen Informationen sind dargelegt. Die Bedienung ist einfach und intuitiv.

Die Rendite zählt

Wer Geld anlegt, möchte Rendite erzielen. Die 10 OSKAR ETFs bieten Dir eine weltweite Streuung, Wachstumschancen und eine Inflationsschutz-Komponente. Nutze unseren Rechner, um die mögliche Entwicklung Deiner OSKAR-Anlage auszurechnen.

Rechne Dein mögliches zukünftiges Vermögen aus.

|

|

Gute Entwicklung: | -/- (Rendite p.a -/- %) |

|

|

Mittlere Entwicklung: | -/- (Rendite p.a -/- %) |

|

|

Schlechte Entwicklung: | -/- (Rendite p.a -/- %) |

Hinweise zur Berechnung

Dem Zukunftsrechner liegen historische Daten repräsentativer Index- und ETF/ETC-Portfolios zugrunde, deren relevante Merkmale der jeweiligen Anlagestrategie möglichst weitgehend entsprechen. Das 5%-Quantil stellt eine schlechte, das 50%-Quantil, eine mittlere und das 95%-Quantil eine gute Wertentwicklung dar. Wertentwicklungen unter dem 5%- und über dem 95%-Quantil sind mit entsprechend geringer Wahrscheinlichkeit möglich. Einzelheiten hierzu findest Du in der “Erläuterung der Rendite-Erwartung” auf www.oskar.de. Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Die Kapitalanlage ist mit Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. In der dargestellten Rendite-Erwartung sind Kosten für die Vermögensverwaltung und die Service-Gebühr in Höhe von jeweils 0,425% p.a., die Kosten für den Wertpapierhandel von 0,15% p.a. sowie die Produktkosten der ETF-Anbieter in Höhe von durchschnittlich 0,13% p.a. bereits berücksichtigt. Zu entrichtende Steuern bleiben unberücksichtigt, da steuerliche Effekte von individuellen Umständen abhängen und insofern der Vergleichbarkeit von Wertentwicklungen nicht dienlich sind.

Klima im Fokus

Nachhaltigkeit ist eines der wichtigsten Themen unserer Zeit. Mit OSKAR legst Du Dein Geld nach ESG Kriterien an. Und das Beste ist: Die Rendite kann davon sogar profitieren! Und um noch mehr für die Umwelt zu tun, pflanzt OSKAR für jeden Kunden Bäume.

OSKAR klassik ist unser beliebtestes Produkt. Es wurde entwickelt als Rundum-Sorglos-Paket für die ETF-Anlage. Ob als Sparplan oder Einmalanlage: Du wählst das gewünschte Risiko, wir machen den Rest. So kümmern wir uns z.B. um regelmäßiges Rebalancing, tauschen bei Bedarf ETFs aus und versuchen so, für Dich möglichst viel Rendite zu erwirtschaften.

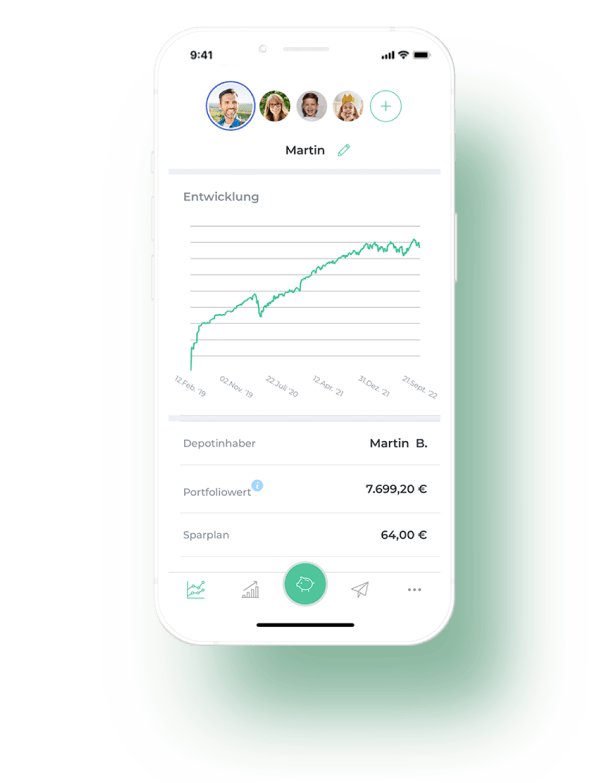

OSKAR kids ist die vielfach ausgezeichnete Lösung für Eltern oder Großeltern, die für ein Kind Geld anlegen möchten. Einfachheit und Transparenz zeichnen OSKAR kids aus. Die steuerliche Behandlung ist wählbar. Und als positiver Nebeneffekt lernen Kinder sogar noch etwas über finanzielle Vorsorge.

OSKAR pro ist die perfekte Ergänzung für OSKAR klassik und bietet direktes Investment in Zukunfts-Themen wie Megatrends und Kryptowährungen aber auch eine Dividenden-Strategie. Die Renditeerwartung liegt höher, das Risiko aber auch.

Für Anlagesummen ab 50.000 Euro ist OSKAR black das richtige Angebot. Es basiert auf OSKAR klassik, bietet aber exklusiven Service, geringere Kosten, verbesserte Steueroptimierung sowie einen Renten-Auszahlplan.

Über 20 Millionen Arbeitnehmer haben Anspruch auf Vermögenswirksame Leistungen ihres Arbeitgebers. Das ist geschenktes Geld, das sich über die Jahre zum Vermögen entwickeln kann. OSKAR vl ist der einfachste Weg, dieses Geld renditeoptimiert in ETFs zu investieren und deshalb mehrfacher Testsieger.

Starte jetzt mit OSKAR

Du hast Fragen?

Kontaktiere unseren Support

Informationen

Erfahre mehr über die ETF-Geldanlage.

Der OSKAR ETF-Sparplan

OSKAR ist die digitale Vermögensverwaltung für Dich und Deine Familie. Mit einem OSKAR ETF-Sparplan investierst Du renditeorientiert und kannst langfristig Vermögen aufbauen – zum Beispiel für Deine Altersvorsorge. Dein Portfolio wird Dir transparent und übersichtlich in unserer App dargestellt. Das Geld wird professionell verwaltet und intelligent in ETFs (Exchange Traded Funds) und ETCs (Exchange Traded Commodities) mit weltweiter Abdeckung investiert – mit dem für Dich, Deine Kinder oder Deine Enkel passenden Risiko. Wenn Du es brauchst, kommst Du jederzeit an Dein Geld. OSKAR beginnt bei einer Sparrate von 25 Euro im Monat und kostet maximal 1% p.a. Übrigens: OSKAR investiert bereits zu fünfzig Prozent in ESG orientierte ETFs.

Die Besonderheiten des OSKAR ETF-Sparplans

OSKAR ist als ETF-Sparplan zum einen renditeorientiert, zum anderen auch so gestaltet, dass die Benutzung einfach, transparent und kostengünstig ist. Denn die komplizierten Punkte wie ETF-Auswahl, Rebalancing und Optimierung des Portfolios übernimmt OSKAR für Dich. Eine weitere Besonderheit von OSKAR ist die Möglichkeit, einen eigenen ETF-Sparplan für jedes Familienmitglied innerhalb eines Accounts einzurichten. So kannst Du zum Beispiel größere Beträge für Dich und kleinere Beträge als Sparplan für Deine Kinder oder Enkel anlegen. Darüber hinaus investierst Du bei OSKAR ab 25 Euro Sparrate direkt in 10 unterschiedliche ETFs, nutzt damit globale Wachstumschancen und reduzierst gleichzeitig das Risiko im Vergleich zu einer Anlage in lediglich 2 oder 3 ETFs.

Dein ETF-Sparplan bei OSKAR auf einen Blick

Mit OSKAR erhältst Du eine zeitgemäße digitale und auf ETFs basierende Vermögensverwaltung – übersichtlich und transparent als günstige Komplettlösung. Dein Kapital wird professionell und intelligent in 10 verschiedene ETFs angelegt. Das bedeutet: eine durchdachte Verteilung über Aktien, Anleihen und Gold bei weltweiter Abdeckung und damit einhergehender Risikostreuung. Du musst Dich also nicht selbst um die Auswahl der Produkte kümmern. Dabei kannst Du in Abhängigkeit des für Dich geeigneten Risikos zwischen 5 verschiedenen Anlagestrategien wählen.

Was ist ein ETF?

Die drei Buchstaben hast Du sicher schon oft gehört und womöglich auch die Definition: ETF steht für Exchange Traded Fund und bezeichnet einen börsengehandelten Indexfonds. Klingt kompliziert? Das Gegenteil ist der Fall: Ein ETF bündelt einfach und unkompliziert viele Unternehmensbeteiligungen, also Aktien oder Anleihen. Wichtig ist dabei der „passive Ansatz“, wie er von Fachleuten bezeichnet wird. Er ist der wesentliche Unterschied zu alten Bankprodukten, wie beispielsweise aktiv verwalteten Investmentfonds. Das heißt: Bei ETFs und ETF-Sparplänen entscheidet kein Fondsmanager darüber, welche Aktien(gewichtungen) in Dein Depot aufgenommen werden. Vielmehr sind es im Voraus klar definierte, jederzeit nachlesbare Anlagegrundsätze und die daraus resultierende Indexzusammensetzung. Zu Nachbildung des DAX Index, kauft ein DAX ETF beispielsweise die in dem Index enthaltenen Aktien. Der Kurs des ETFs entwickelt sich in diesem Beispiel demnach in Abhängigkeit des Kurses des DAX Index.

Nur die am besten geeigneten ETFs für Deinen Sparplan

Bei OSKAR legst Du Dein Geld in 10 ETFs gleichzeitig an. Zum Einsatz kommen ausschließlich die unserer Meinung nach vorteilhaftesten ETFs, die es gegenwärtig am Markt für ETF-Sparpläne gibt. Kommen besser geeignete ETFs auf den Markt, werden wir die bisher verwendeten ETFs ersetzen. Übrigens: Ab Oktober 2020 kannst Du auch über vermögenswirksame Leistungen in einen OSKAR Sparplan investieren.

Dass Du mit OSKAR in 10 ETFs gleichzeitig investierst, macht sehr viel Sinn, denn so streust Du das Risiko und kannst gleichzeitig globale Wachstumschancen nutzen. Das ist ein deutlicher Vorteil im Vergleich zu einem ETF-Sparplan mit nur einem, zwei oder drei ETFs.

Des Weiteren sorgt OSKARs Rebalancing dafür, dass die Zielgewichtung der einzelnen ETFs nicht nur zum Start, sondern während des gesamten Investitionszeitraums zu Deiner Anlagestrategie passt und passend bleibt. So eignet sich OSKAR in besonderem Maße für langfristiges, lebensbegleitendes Sparen via ETF-Sparplan für Kinder und Erwachsene, wobei bereits zu fünfzig Prozent in nachhaltig anlegende ETFs investiert wird. Doch dazu später mehr.

Welche ETFs sich für OSKAR eignen – darüber entscheidet ein mehrstufiges Verfahren. Es berücksichtigt geringe Kosten ebenso wie hohe Liquidität (Handelbarkeit) und eine geringe „Tracking-Difference“. Unter „Tracking-Difference“ versteht man die Abweichung der Wertentwicklung des ETFs von derjenigen des Index, den der ETF abbildet

Die Vorteile des ETF-Sparplans

Du hast sicher schon von klassischen Fondssparplänen oder Banksparplänen gehört. Ein ETF-Sparplan ist auf den ersten Blick zunächst nichts Anderes. Du zahlst einen zuvor festgelegten Sparbetrag ein – und baust auf diese Weise über Jahre oder auch Jahrzehnte Dein Vermögen auf. Die Laufzeit ist dabei zunächst nicht festgelegt. Der monatliche Sparbetrag mit OSKAR beginnt bereits ab 25 Euro. Der ETF-Sparplan unterscheidet sich jedoch im Vergleich zum klassischen Banksparplan. Statt nur den mit der Bank vereinbarten Zins zu vereinnahmen, investierst Du mit OSKAR in globale Kapitalmärkte und nimmst langfristig an deren Wertentwicklung teil.

Zinseszins

Der Zinseszins ist beim ETF-Sparen wohl der meist unterschätzte Effekt. Denn er beginnt erst allmählich, kaum spürbar zu wirken, gewinnt aber mit den Jahren mehr und mehr an Kraft. Der Physik-Nobelpreisträger Albert Einstein bezeichnete den Zinseszins als das „Achte Weltwunder“ und die Investorenlegende Warren Buffett nennt ihn den wichtigsten Erfolgsfaktor beim Investieren.

Die wenigsten Menschen haben eine gute Vorstellungskraft für die Wirkung des Zinseszinses. Vielleicht kennst Du ja die Weizenkorn-Legende bzw. Schachbrett-Aufgabe. Diese geht in etwa so: Man nehme ein Schachbrett, lege auf das erste Feld ein Weizenkorn und verdoppelt die Zahl auf jedem weiteren Feld. Wie groß ist am Ende des so erzeugten Wachstums die Gesamtmenge auf dem Schachbrett? Die korrekte Antwort lautet: 730 Milliarden Tonnen Weizen – die mehr als tausendfache Menge der weltweiten Jahresproduktion.

Das Beispiel ist umso beeindruckender, weil es eine hohe Wachstumsrate von jeweils 100 Prozent versinnbildlicht. In der Realität triffst Du solche Wachstumsraten über längere Zeiträume selten an. Doch auch bei geringeren Wachstumsraten (im Englischen übrigens „Compound Annual Growth Rate“ genannt und „CAGR“ abgekürzt) wirken sich kleine Unterschiede in Rendite mit zunehmender Zeit signifikant aus. Welche Renditeerwartungen für Deine Geldanlage in ETFs realistisch sind, erfährst Du weiter unten in unserem Ratgeber.

Kostengünstig

ETF-Sparpläne mit OSKAR sind vor allem eines: kostengünstig. Würdest Du stattdessen plötzlich auf die Idee kommen, alle im ETF enthaltenen Aktien regelmäßig in Eigenregie nachzukaufen, ginge ein Großteil Deines Kapitals in die Kostenfalle. Gebühren und Provisionen müssten überproportional hoch aufgewendet werden. ETF-Sparpläne sind daher eine sehr sinnvolle und vor allem preiswerte Möglichkeit, Vermögen aufzubauen.

Flexibel und unkompliziert

ETF-Sparpläne sind zugleich bequem. Einmalig eingerichtet, funktionieren sie zuverlässig wie ein Uhrwerk. Der ETF-Sparplan beginnt bei OSKAR bereits ab 25 Euro monatlich. Die Höhe der Sparrate kann jederzeit flexibel geändert und der Sparplan ab einer Gesamtsumme von 1.000 Euro auch pausiert werden. Das macht ihn bei unvorhergesehenen Kosten, wie etwa einem Umzug in eine andere Wohnung oder einer teuren Reparatur, zu einem flexibel-unkomplizierten Anlageinstrument.

Ist mein Vermögen abgesichert?

Keine Sorge: ETFs zählen zu dem so genannten Sondervermögen. Die im ETF enthaltenen Aktien gehören nicht etwa der Bank, sondern anteilig Dir. Oskar ist nicht befugt, sich Eigentum oder Besitz an Deinen Vermögenswerten zu verschaffen, so dass Deine Wertpapiere im Falle der Insolvenz nicht in die Insolvenzmasse fallen. Im Falle der Insolvenz der Depotbank ist Dein Verrechnungskonto bis zu einer Höhe von 100.000 Euro durch die gesetzliche Einlagensicherung geschützt und es besteht ein Herausgabeanspruch für die Wertpapiere in Deinem Depot.

Welche Rendite bringt ein ETF-Sparplan?

Die langfristige Rendite variiert je nach betrachtetem Aktienmarkt leicht. Die durchschnittliche Rendite am deutschen Aktienmarkt lag, gemessen anhand des Deutschen Aktienindex (DAX), in den vergangenen fünfzehn Jahren bei rund acht Prozent pro Jahr. Der US-Aktienmarkt erreicht ähnliche Renditen. Von 1950 bis zum Jahr 2000 kletterte der von der Ratingagentur Standard & Poor’s berechnete S&P-500-Index um 8,7 Prozent pro Jahr. Noch bessere Werte von knapp 15 Prozent pro Jahr erreichten Indizes auf kleinere Wachstums-Unternehmen (sogenannte SmallCaps). Auch diese sind z.B. über den MSCI World Small Cap in den OSKAR-Anlagetrategien enthalten. An diesem Beispiel kannst Du sehen, dass es durchaus Sinn macht, auf unterschiedliche ETFs gleichzeitig zu setzen. ETFs und ETF-Sparpläne hätten in der Folge für Dich als Sparer erhebliche Werte geschaffen. Bitte beachte an dieser Stelle: Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Die höchsten Renditen am US-Aktienmarkt gab es übrigens in den Dekaden

- 1950 bis 1959 (+19% pro Jahr)

- 1990 bis 1999 (+18% pro Jahr) und

- 1980 bis 1989 (+17% pro Jahr)

Das laufende Jahrzehnt (2010 bis 2019) scheint per Stand Dezember 2019 mit einer durchschnittlichen Jahresrendite von 13 Prozent pro Jahr ebenfalls als renditestark in die Börsenhistorie einzugehen. Die Zwanzig-Jahres-Betrachtung gilt im Übrigen auch für den Deutschen Aktienindex (DAX): Egal zu welchem Zeitpunkt Du investiert hättest – nie lagst Du nach zwanzig Jahren im Minus.

Ein ETF-Sparplan holt die Zeit auf Deine Seite

Verglichen mit Sparbüchern können ETFs im Wert schwanken. Je kürzer der Anlagezeitraum, desto riskanter ist die Anlage in ETFs. Doch mit zunehmender Zeit erhältst Du nicht nur eine Entschädigung für das eingegangene Risiko, sondern Du hast auch die Aussicht auf eine gute Rendite. Besonders aussagekräftige Renditebetrachtungen gibt es für den US-Aktienmarkt.Egal zu welchem Zeitpunkt Du in den vergangenen neunzig Jahren in den 500 Unternehmen zählenden S&P 500-Aktienindex investiert hättest – stets ging das Anlagerisiko schon nach drei Jahren merklich zurück. Und wer zwanzig Jahre lang investierte und vorsorgte, wurde für das Eingehen von Kapitalmarktrisiken entsprechend entlohnt: Bestenfalls waren nach zwanzig Jahren 2.543 Prozent Rendite möglich. Aus einem anfänglichen Anlagebetrag von 10.000 Euro wären so 254.300 Euro geworden.

Vorteile ESG-orientierter ETF-Sparpläne

Investieren nach ESG Kriterien ohne Verzicht auf Rendite?

ESG-orientierte Geldanlage ist nicht „nur“ gut fürs Gewissen. Es kann sogar einen positiven Zusammenhang zwischen dem Erfüllen von ESG-Kriterien (siehe unten) und der erzielbaren Rendite geben. Das fand jedenfalls eine Studie zum Chancen-Risiko-Profil ESG-orientierter Geldanlagen heraus. Durchgeführt hat sie die Fondstochter der Deutschen Bank in Kooperation mit der Universität Hamburg. Basis der Studie bildeten mehr als zweitausend empirische Untersuchungen. Auch der MSCI World SRI, welcher Unternehmen nach ESG Kriterien abbildet, schnitt zwischen 2007 und 2019 besser ab als die nicht ESG-orientierte Version, der MSCI World.

Was heißt ESG?

Die englische Abkürzung für „Environment Social Governance“ (ESG), also Umwelt, Soziales und Unternehmensführung, kennzeichnet Finanzanlagen, die auf Umweltverantwortung, soziale Auswirkungen und verantwortungsvolle Unternehmensführung setzen.

Kündigung und Kosten

Fondssparplan – perfekt für jedes Anlegerbedürfnis

Wenn Du Dein Geld brauchst, kannst Du jederzeit ohne Kündigungsfristen und ohne Stornogebühren Dein OSKAR-Konto kündigen – oder einfach pausieren. OSKAR ist vor allem für ETF-Sparer mit langfristigem Anlagehorizont konzipiert worden.Anders als bei klassischen Investmentfonds gibt es bei OSKAR weder einen Ausgabeaufschlag, noch Performancegebühren und/oder Depotgebühren. Deine Kosten belaufen sich lediglich auf 0,8 bis 1,0 Prozent pro Jahr. Liegt die Anlagesumme unter 10.000 Euro, zahlst Du 1,0 Prozent pro Jahr, liegt sie über 10.000 Euro, zahlst Du 0,8 Prozent pro Jahr. Die ETFs kosten etwa 0,13 Prozent pro Jahr (diese sind schon in den ETF-Kursen enthalten und werden Dir nicht berechnet).

Fondssparplan – perfekt für jedes Anlegerbedürfnis

Wenn Du Dein Geld brauchst, kannst Du jederzeit ohne Kündigungsfristen und ohne Stornogebühren Dein OSKAR-Konto kündigen – oder einfach pausieren. OSKAR ist vor allem für ETF-Sparer mit langfristigem Anlagehorizont konzipiert worden.

Allgemeine Hinweise zum ETF-Sparplan

Sparplan – so baust Du langfristig ein Vermögen auf

Mit einem Sparplan können Anleger besonders bequem ein Vermögen aufbauen, zum Beispiel zur Altersvorsorge. Der Einstieg gelingt schnell, auch ohne großes Startkapital. Wer regelmäßig kleine Beträge anspart, kann mit einem ETF-Sparplan über die Jahre ein stattliches Vermögen aufbauen.

Sparplan – das Wichtigste in Kürze

Ein Sparplan eignet sich optimal zum langfristigen Vermögensaufbau. Sparpläne sind einfach, transparent und jederzeit kündbar. Vor allem ein ETF-Sparplan ist eine renditestarke und günstige Geldanlage. OSKAR bietet den Sparplan bereits ab einer Sparrate von 25 Euro im Monat an. Tipp: Wählen Sie einen für Ihre Anlagestrategie passenden Sparplan aus den fünf OSKAR-Strategien aus.

ETF-Sparplan – Empfehlungen und Tipps

Wer sein Risiko streuen möchte, bespart mehrere ETFs parallel. OSKAR investiert Dein Geld gleichzeitig in 10 ETFs und deckt damit über 10.000 Einzelwerte, Anleihen und das Thema Inflationsschutz ab. Über die monatliche Sparrate profitieren Sparplan-Anleger außerdem vom Cost Average Effekt.

Sparen mit Plan – so funktioniert ein Sparplan

Sparpläne sind transparent, einfach und jederzeit kündbar. Bei OSKAR bezahlst Du außerdem keine Grundgebühr und OSKAR nimmt Dir zudem noch die ganze Arbeit wie z.B. die Auswahl der ETFs, das Rebalancing und die Steueroptimierung ab. OSKAR investiert Dein Kapital bereits ab 25 Euro pro Monat gleichzeitig in bis zu zehn ETFs mit weltweiter Streuung – das kann kein klassischer ETF-Sparplan.

Wie aber funktioniert überhaupt ein Sparplan und wie unterscheidet sich ein ETF-Sparplan von anderen Anlageformen?

Mit Sparplan langfristig zum kleinen Vermögen

Im Gegensatz zu vielen anderen Vorsorgeprodukten sind Sparpläne besonders transparent und flexibel. Du als Anleger benötigst weder einen Bankberater noch musst Du seitenweise Kleingedrucktes lesen. Beim Einrichten eines OSKAR-Sparplans bestimmst Du völlig unabhängig, welchen Betrag Du in regelmäßigen Abständen ansparen möchtest. Und das Beste: Sparpläne können hohe Renditen einfahren.

Die Auswahl an Sparplänen ist groß – vor allem an der Börse: Und hier kommt OSKAR ins Spiel: Wir suchen die passenden ETFs aus und tauschen sie, wenn bessere auf den Markt kommen. Grundsätzlich ist die Funktionsweise eines Sparplans immer gleich: Der Sparer zahlt regelmäßig, also monatlich, einen bestimmten Betrag in den Sparplan ein. OSKAR legt Dein Geld dann automatisch und je nach gewählter Risiko-Kategorie in ETFs an.

Zinsen versus Kapitalmarkt

Je nach Sparplan werden die eingezahlten Beträge zusätzlich entweder verzinst (Banksparplan) oder sie wachsen mit der Entwicklung der Kapitalmärkte, wie beim OSKAR-ETF-Sparplan. Über thesaurierende ETFs (auch von OSKAR genutzt) profitieren Anleger dann sogar von einer Art Zinseszinseffekt, denn bei diesen Produkten werden Erträge wie Dividenden regelmäßig wieder investiert. Über die Zeit entsteht so ein stattliches Vermögen.

Sparpläne sind individuell und flexibel

Ein Sparplan ist ein guter Weg, langfristig ein Vermögen aufzubauen. Das Sparbuch, über das immer noch annähernd 75 Prozent der Deutschen verfügen, hat hingegen ausgedient. Rico Hochfeld, Anlageberater bei der Direktbank Cortal Consors, rät vom Sparbuch ab: „Abgesehen davon, dass auch die Sparbuchzinsen in dem meisten Fällen die Inflation nicht abdecken, sind sie wegen ihrer gesetzlichen Kündigungsfrist (…) und ihrer Abhebungsgrenze von 2.000 Euro je Monat, (…) auch noch unflexibel.“

Bei Sparplänen hingegen können Anleger so viel Geld ansparen, wie es ihre finanzielle Situation und Ihr Anlagehorizont zulassen. Vor allem ETF-Sparpläne sind besonders anpassungsfähig. Hast Du vielleicht dank einer Gehaltserhöhung plötzlich mehr Geld zur Verfügung als erwartet, kannst Du Deinen Sparplan jederzeit anpassen. Das gilt sowohl für die Höhe des Einzahlbetrags als auch für die monatlichen Einzahlungen.

Ob Du auf Rendite setzt, oder ob bei Dir die Sicherheit im Vordergrund steht, OSKAR-Sparpläne decken das gesamte Spektrum ab. Während bei OSKAR 90 die Rendite oberste Priorität hat, richtet sich OSKAR 50 eher an sicherheitsbewusste Sparer.

Wie funktioniert ein Banksparplan

Anders als beim OSKAR-Sparplan schließt der Sparer bei einem Banksparplan einen Sparvertrag mit der Bank ab. In diesem Vertrag sind die Höhe des regelmäßig zu zahlenden Betrags geregelt sowie der Rhythmus und die Dauer der Einzahlungen. Normalerweise müssen Sparer jeden Monat Beträge zwischen 25 und 50 Euro auf das Konto einzahlen. Der Banksparplan hat in der Regel eine Laufzeit von zwei bis 25 Jahren und ist nicht ohne weiteres kündbar.

Wie bereits weiter oben erwähnt, werden die Spareinlagen von der Bank verzinst, dabei gibt es mehrere Varianten: Gewöhnlich wird das Sparguthaben variabel verzinst. Die Höhe des Zinssatzes orientiert sich dabei an einem Referenzzins, zum Beispiel der Umlaufrendite von deutschen Staatsanleihen. Ändert sich die Umlaufrendite, dann ändert sich auch der Zinssatz des Sparplans. In den letzten Jahren waren Banksparpläne deshalb keine renditestarke Anlage.

Wichtig: Der Zins, mit dem das Sparguthaben verzinst wird, liegt immer unter dem Referenzzins. Die Differenz zwischen Referenzzins und Sparplanzins fließt als „Aufwandsentschädigung“ der Bank zu. Im Gegenzug für diese Gebühr fallen bei Banksparplänen Abschlusskosten weg und in der Regel auch Kontoführungsgebühren. Banksparpläne mit einem festen Zinssatz für die gesamte Laufzeit sind etwas seltener, noch seltener sind Banksparpläne mit Staffelzinsen. Dabei steigt der Zins in regelmäßigen Abständen bis zum Vertragsende.

Grundsätzlich lässt sich sagen, dass die Zinsen umso niedriger sind, je länger der Sparplan insgesamt läuft. Allerdings muss der Banksparplan eine lange Gesamtlaufzeit haben, um akzeptable Renditen zu erzielen. Schließlich werden die Zinsen dem Sparkonto regelmäßig gutgeschrieben. Die Spareinlage profitiert also vom Zinseszins-Effekt, der vor allem bei einer langen Laufzeit zur Geltung kommt.

Banksparpläne – sicher und planbar, aber renditeschwach

Das Guthaben eines Banksparplans gilt als normale Bankeinlage. Somit sind die Sparplaneinlagen durch die gesetzliche Einlagensicherung bis zu einer Höhe von 100.000 Euro pro Person und pro Kreditinstitut abgesichert. Ein Plus des Banksparplans ist die Planbarkeit. Bereits beim Abschluss des Banksparplans mit einem fest vereinbarten Zins weiß der Sparer, wie viel Geld am Ende der Sparphase herauskommt. Beim Banksparplan mit variablem Zins sieht das etwas anders aus: Bei dieser Variante ist zu Beginn der Sparphase nicht klar, wie viel Geld am Ende ausgezahlt wird. Gerade in Zeiten niedriger Marktzinsen kann die Rendite bescheiden ausfallen.

Banksparpläne sind also nichts für Anleger, die Wert auf eine hohe Rendite legen. Ein Banksparplan ist eher eine Anlagemöglichkeit für konservative Sparer, die sich nicht jeden Tag Sorgen über ihr angelegtes Kapital machen wollen. Wer von der Entwicklung an der Börse profitieren möchte, sollte deshalb zu einem ETF-Sparplan wie OSKAR greifen.

ETF-Sparplan – der “Königsweg des Fondssparens

ETF ist die Abkürzung für Exchange-traded fund. Indexfonds, wie ETFs auch genannt werden, sind an der Börse gehandelte Investmentfonds, die einen bestimmten Index 1:1 abbilden. Ein DAX-ETF bildet folglich die Entwicklung des deutschen Leitindex DAX ab: Steigt der DAX um ein Prozent, dann steigt auch der DAX-ETF um ein Prozent nach oben.

Durch die Zusammensetzung des Index ergibt sich auch automatisch die Zusammensetzung für den ETF – und damit auch die Risikostreuung. Im DAX sind beispielsweise die größten deutschen Unternehmen verschiedener Branchen gelistet, im MSCI World sind die wichtigsten Unternehmen aus aller Welt und aus verschiedenen Branchen gelistet. Mit einem ETF setzen Sie als Anleger folglich nicht alles Geld auf eine Karte. Stiftung Warentest hat in „Finanztest-Ausgabe“ (07/2014) das Sparen mit einem Indexfonds deshalb auch als „Königsweg des Fondssparens“ bezeichnet. OSKAR investiert in 10 ETFs gleichzeitig.

Robo-Advisor und ETF-Sparpläne

Den „Königsweg des Fondssparens“ kannst Du besonders intelligent mit einem digitalen Vermögensverwalter, auch als Robo-Advisor bezeichnet, wie OSKAR umsetzen. OSKAR bietet ETF-Sparpläne im Komplettpaket an und ist dabei viel günstiger als klassische Vermögensverwalter.

OSKAR übernimmt für Dich die gesamte Arbeit rund um Deine Geldanlage via ETFs. Mit OSKAR investierst Du ab 25 Euro pro Monat in zehn ETFs mit weltweiter Streuung – ETF-Auswahl, Steueroptimierung und Umschichten des Portfolios inklusive.

ETF-Sparplan: Thesaurierend oder ausschüttend?

Fonds, also auch ETFs, können ausschüttend oder wiederanlegend (thesaurierend) sein. Ausschüttende ETFs schütten, wie der Name schon sagt, Erträge (zum Beispiel Aktiendividenden und Anleihezinsen) regelmäßig aus. Die Beträge werden Deinem Verrechnungskonto oder Deinem Girokonto gutgeschrieben.

Thesauriende ETFs (wie von OSKAR genutzt) hingegen legen die Erträge wieder im Sparplan an. Dadurch kann eine Art Zinseszinseffekt entstehen, der sich vor allem bei einem langen Anlagehorizont deutlich bemerkbar macht. ETF-Sparpläne mit Thesaurierung eignen sich also vor allem für Anleger, die langfristig ein Vermögen aufbauen wollen.

Schnell erklärt – die wichtigsten Begriffe rund um den ETF-Sparplan

Was ist ein Index?

Ein Index enthält eine bestimmte Zahl von Wertpapieren und gibt in Form einer Kennziffer deren Veränderung zwischen zwei Zeitpunkten wieder. Anhand der Veränderung des Index‘ lässt sich die allgemeine Börsenentwicklung in nur einer Kennzahl ablesen. Ein bekannter Aktienindex für Deutschland ist der Deutsche Aktienindex (DAX). Er bildet von Allianz bis Zalando die Entwicklung der 40 größten deutschen Aktiengesellschaften ab. Der S&P 500 Index hingegen umfasst die nach Marktkapitalisierung 500 größten Unternehmen der USA. Während in die Berechnung des DAX die Ausschüttungen (Dividenden) der Unternehmen einfließen (so genannter „Performance-Index“), bleiben sie beim S&P 500 außen vor („Kursindex“). Einer der ältesten Aktienindizes weltweit ist der 30 Werte zählende Dow Jones-Index (genau: Dow Jones Industrial Average). Neben Aktienindizes gibt es unter anderem Renten-, Rohstoff-, Branchen-, Themen-, und Länderindizes. Im Bereich professioneller Geldanlage kommt vor allem die MSCI-Indexfamilie zum Einsatz. MSCI steht für Morgan Stanley Capital International. Der Finanzdienstleister berechnet zahlreiche internationale Indizes.

Was ist ein ETC?

Ein ETC ist ein börsengehandelter Rohstoff (Exchange Traded Commodity). Mit ETCs investieren Anleger unkompliziert in Rohstoffe. Je nach Ausgestaltung basiert der ETC auf dem Preis für die Sofortlieferung des Rohstoffs (Kassapreis) oder dem Preis für die Lieferung in der Zukunft (Futurespreis). ETCs gibt es auf Agrarrohstoffe, Industriemetalle und Edelmetalle wie Gold, Palladium, Platin und Silber sowie auf Lebendvieh, Erdgas und Erdöl. Wichtig: Anders als ETFs sind ETCs rechtlich betrachtet als Schuldverschreibungen des jeweiligen Anbieters konzipiert und bergen damit ein Emittentenrisiko. Denn anders als bei ETFs zählt das in ETCs investierte Kapital nicht zum Sondervermögen, welches im Falle einer Insolvenz des Emittenten geschützt wäre. Um dieses Risiko zu senken, setzen manche Anbieter auf verschiedene Formen der Besicherung, wozu etwa physische Hinterlegung, swap-basierte vollständige Besicherung und Deckung durch Dritte gehören.

Vorteile von ETFs

Börsengehandelte Indexfonds (ETFs) haben seit ihrer Einführung die Geldanlage revolutioniert. In ihnen sind weltweit bereits rund 6.200 Mrd. US-Dollar angelegt (Stand 2019). Das hat mehrere Gründe.

Geringe Kosten

ETFs senken die Kosten, verglichen mit klassischen Investmentfonds, auf einen Bruchteil. Ein sinnvoll konzipierter und gut streuender ETF kostet heute kaum mehr als 0,2% pro Jahr. Die ETF-Kosten bei Oskar liegen mit durchschnittlich 0,13% pro Jahr sogar deutlich darunter.

Kein Emittentenrisiko

Das in ETFs investierte Kapital ist von der rechtlichen Ausgestaltung her Sondervermögen. Es zählt im Falle einer Insolvenz des Anbieters daher nicht zur Insolvenzmasse. Das Kapital steht hingegen anteilig den Anlegern zu. Anders als beispielsweise Zertifikate sind ETFs daher auch für langfristige Sparvorhaben, etwa in Form von ETF-Sparplänen für die Altersvorsorge, prädestiniert.

Hohe Liquidität

ETFs heißen nicht umsonst börsengehandelte Indexfonds. Du musst nicht erst auf die Festlegung eines tagesgültigen Kauf- oder Rücknahme-Preises warten. ETFs kaufst und verkaufst Du börsentäglich ähnlich wie eine Aktie. Die meisten marktgängigen ETFs weisen eine hohe Handelsliquidität auf, was sich in geringen Spannen zwischen Kauf- und Verkaufskurs widerspiegelt, dem so genannten Spread.

Hohe Flexibilität

ETFs sind flexibel. Du kannst sie börsentäglich kaufen und verkaufen. Schon mit dem Kauf nur eines ETFs erwirbst Du Anteile an einer Vielzahl von Unternehmen.

Hohe Transparenz

Da ETFs einen Index nachbilden, weißt Du bei Deiner ETF-Anlage oder Deinen ETF-Sparplänen jederzeit, in welchen Wertpapieren Du investiert bist. Die Bestandteile der Oskar-Sparplan-ETFs kannst Du jederzeit nachschlagen.

Breite Risikostreuung

Mit einem ETF erwirbst Du mit nur einem Wertpapier gleich einen ganzen Korb von Unternehmensanteilen. Würdest Du die Wertpapiere einzeln kaufen, also in Eigenregie den ETF nachbilden, entstünden Dir hohe Transaktionskosten in Form zahlreicher Börsenentgelte und Ordergebühren. ETFs sind daher auch aus Kostengründen eine günstige Möglichkeit, ein breitgefächertes, risikoreduziertes Portfolio aufzubauen. Oskar streut über 10.000 Unternehmen weltweit und nimmt überdies noch Anleihen unterschiedlicher Laufzeiten als Depot-Stabilisatoren sowie eine Inflationsschutz-Komponente in Form von Edelmetallen hinzu.

ETF Nachbildung

Innerhalb der börsengehandelten Indexfonds (ETFs) gibt es zwei verschiedene Replikationsmethoden: physisch und synthetisch. Einige ETFs bilden ihre Bestandteile physisch nach, indem sie diese tatsächlich im Bestand halten. Diese physische bzw. direkte Replikation wird vielfach bei Indizes mit wenigen Bestandteilen angewendet, weil sie dort weniger Aufwand verursacht. Ein Beispiel ist der nur 30 Werte zählende DAX oder der 50 Aktien umfassende EuroStoxx 50. Bei größeren Indizes, etwa dem MSCI World mit seinen mehr als 1.600 Unternehmen, kommt meist die synthetische Replikation zur Anwendung. Hierbei erfolgt die Index-Nachbildung via Tauschgeschäft mit einem Finanzinstitut, das sich gegenüber dem ETF-Anbieter verpflichtet, die Indexrendite zu liefern. Vorteil dieser so genannte „Swap-ETFs“: Sie sind meist kostengünstiger und ermöglichen es, Nischenmärkte oder seltene Anlageklassen zu erschließen.

Wie werden ETFs gehandelt?

ETFs werden fortlaufend an der Börse notiert und gehandelt. Anleger können einen ETF kaufen oder verkaufen, indem sie an einem Börsenplatz ihrer Wahl einen Kauf- oder Verkaufsauftrag platzieren. Wie eine Aktie, so verfügt auch ein ETF über eine Wertpapierkennnummer (WKN) bzw. internationale Kennnummer (ISIN). Der Kauf/Verkauf von ETFs erfordert, ähnlich wie der Kauf einer Einzelaktie, ein Wertpapierdepot. Angeboten werden Wertpapierdepots sowohl von reinen Internetbanken und Online Brokern als auch klassischen Filialbanken. Hohe Liquidität für eine rasche Ausführung ihrer Börsenorder finden Anleger in aller Regel im elektronischen Handelssystem „Xetra“ der Deutschen Börse, aber auch auf außerbörslichen Plattformen wie Tradegate, Baader sowie Lang & Schwarz.

Welche Steuern fallen auf ETFs an?

Erträge und Kursgewinne aus ETFs unterliegen seit ihrer Einführung im Jahr 2009 der Abgeltungsteuer in Höhe von 25%. Hinzu kommt der Solidaritätszuschlag von 5,5% der Abgeltungsteuer, wodurch sich die Gesamtsteuer auf 26,375% stellt ((0,25 x 5,5) % + 25 % = 26,375 %). Obendrauf kommt je nach Konfession des Anlegers ggf. Kirchensteuer. In den meisten Bundesländern beträgt sie 9% (Baden-Württemberg und Bayern: 8%). Als Endsumme der Belastung durch Abgeltungsteuer, Soli und 8% Kirchsteuer ergeben sich 27,82%. Bei 9% Kirchsteuer sind es 27,99%. Anlegern steht übrigens ein Sparerpauschbetrag zu. Ledige können Einkünfte aus Kapitalvermögen von weniger als 1.000 Euro pro Jahr steuerfrei vereinnahmen. Bei Verheirateten gilt der doppelte Betrag (2.000 Euro). Oskar berücksichtigt übrigens auch steuerliche Kriterien. Oskar achtet bei der ETF-Auswahl auf steuerliche Einfachheit für in Deutschland steuerpflichtige Kunden.

Was ist ein Robo-Advisor?

Robo-Advisor ist eine Wort-Kombination aus Robot (Roboter) und Advisor (Berater). Die moderne Form der Geldanlage, die eine professionelle, digitale Vermögensverwaltung ermöglicht, schützt Anleger vor emotionalen Anlageentscheidungen, indem sie nach klar definierten, regelbasierten Kriterien anlegt. Anleger können entscheiden, ob sie einen Einmalbetrag investieren und/oder ihr Depot mit Sparplänen aufbauen möchten. In Zeiten geringer gesetzlicher Renten leisten Robo Advisor einen wichtigen Beitrag zur Schließung von Rentenlücken, zum Beispiel durch den sukzessiven Aufbau privater Zusatzrenten. Oskar ermöglicht ETF-Sparpläne bereits ab 25 Euro pro Monat. Eine unentbehrliche Dienstleistung des Robo Advisors ist das regelmäßige Anpassen des Portfolios an das ursprünglich gewählte Risiko-Profil. Bei Oskar wählen Kunden von „Oskar 50“ (defensiv: Aktienanteil 50%) bis „Oskar 90“ (chancenorientiert: Aktienanteil 90%) aus fünf Profilen. Die ETF-Kosten belaufen sich im Schnitt auf nur 0,13% pro Jahr und sind bereits in den Kursen enthalten.

Glossar

Abgeltungsteuer

Die Abgeltungsteuer ist eine pauschale Besteuerung von Kapitaleinkünften in Deutschland. Die 2009 eingeführte Steuer ist als Quellensteuer konzipiert. Das heißt, sie wird bereits an der Quelle von den Banken erhoben und anonym ans Finanzamt abgeführt. Die Abgeltungsteuer gibt es seit dem Jahr 2009. Der Steuersatz beträgt 25% plus Solidaritätszuschlag und ggf. plus Kirchensteuer. Dem Namen folgend ist mit der Abgeltungsteuer die Steuer abgegolten. Anleger mit einem niedrigen persönlichen Einkommenssteuersatz können sich zu viel gezahlte Steuer über ihre Steuererklärung im Wege der so genannten Günstigerprüfung vom Finanzamt zurückholen.

Aktienfonds

Mit Aktien beteiligen sich Anleger an Unternehmen. Wer Aktien nicht selbst zusammenstellen möchte, erwirbt einen Aktienfonds. Dieser enthält einen Korb von Aktien, den ein Fondsmanagement für den Anleger aussucht. Aktienfonds streuen damit das Risiko der Geldanlage. Es gibt Aktienfonds, die nur Aktien aus einem bestimmten Land oder einer Branche wählen oder einem bestimmten Anlagestil folgen. Aktienfonds sind mit hohen Gebühren von nicht selten 2% pro Jahr belastet. Sie zählen damit zu den teuren Finanzinstrumenten, deren Kursentwicklung vielfach hinter einschlägigen Vergleichsindizes (Benchmarks) zurückbleibt. Günstiger fahren Anleger mit börsengehandelten Indexfonds (Exchange Traded Funds).

Aktiv gemanagter Fonds

Unsere Empfehlung: Auf Nummer sicher gehen Sie mit einem Banksparplan. Dieser ist auch sehr gut planbar. Höhere Renditechancen winken bei Fonds- und ETF-Sparplänen, für die Sie ein Wertpapierdepot benötigen. Bei der Suche nach einem günstigen Depot hilft Ihnen der Depot-Vergleich. Produktempfehlung: Beim kostenlosen Depot von finanzen.net Brokerage erhalten Sie über 240 Sparpläne für nur einen Euro pro Ausführung. Mit dem intelligenten ETF-Sparplan OSKAR investieren Sie Ihr Geld gleichzeitig in mehrere globale ETFs.

Anleihe

Eine Anleihe, auch festverzinsliches Wertpapier oder Rentenpapier genannt, ist eine Schuldverschreibung. Staaten oder Unternehmen nehmen mit einer Anleihe Fremdkapital (Schulden) auf. Der Inhaber der Anleihe erhält im Gegenzug – je nach Anleihebedingungen –regelmäßig Zinszahlungen in Höhe des der Anleihe anheftenden Zinskupons. Am Ende der vereinbarten Laufzeit erhält der Anleger zusätzlich zur letzten Zinszahlung sein Kapital zum Nennwert zurück. Im Unterschied zu Aktien ist Anleihekapital Fremdkapital. Das bedeutet: Der Anleger wird kein Teilhaber und besitzt daher weder Stimm- noch Teilhaberrechte. Die meisten Anleihen werden an Börsen gehandelt und können börsentäglich ge- und verkauft werden. Ihr Kurs wird in Prozent des Nominalwertes angegeben.

Ausgabeaufschlag

Der Ausgabeaufschlag (im Englischen Agio genannt) ist eine Gebühr, die eine Kapitalanlagegesellschaft den Käufern von Fondsanteilen einmalig in Rechnung stellt. Das Agio wird in Prozent des Rücknahmepreises angegeben. Dessen Höhe ist in Internetportalen ersichtlich und einzig rechtverbindlich im Verkaufsprospekt festgeschrieben. Der Ausgabeaufschlag dient der Finanzierung von Vertrieb und Verwaltung, verbleibt also in aller Regel beim Berater der Hausbank. Üblich sind in Deutschland Ausgabeaufschläge von bis zu 7%. Aktienfonds kosten einen höheren Ausgabeaufschlag als Renten-, Geldmarkt- oder Immobilienfonds. Egal wie hoch das Agio ist: Es wirkt sich stets negativ auf die Rendite aus. Im Unterschied zu aktiv verwalteten Fonds kostet der Erwerb eines börsengehandelten Indexfonds (den Du direkt an der Börse erwirbst) keinen Ausgabeaufschlag.

Ausschüttung

Ausschüttung ist der Teil des Gewinnes, den eine Aktiengesellschaft als Dividende an seine Aktionäre auszahlt. Bei einer GmbH und einer Genossenschaft spricht man hingegen von Gewinnausschüttungen. Bei einem ausschüttenden Investmentfonds oder Indexfonds (ETF) heißt es schlicht „Ausschüttung“. Dividenden werden in Deutschland typischerweise ein Mal pro Jahr im Anschluss an die Hauptversammlung gezahlt. Britische Unternehmen schütten Dividenden gewöhnlich halbjährlich aus. Bei US-Unternehmen erhalten Anleger die Dividende in aller Regel quartalsweise. Ausschüttungen unterliegen bei Privatpersonen in Deutschland als Einkünfte aus Kapitalvermögen der Abgeltungsteuer. Dividenden ausländischer Unternehmen unterliegen zusätzlich einer landesspezifisch vereinbarten Quellensteuer, die – je nach Land – in vielen Fällen bis zu einer Obergrenze auf die Abgeltungsteuer angerechnet werden kann. Man unterscheidet Bruttodividende und Nettodividende.

Börsenindex

Ein Börsenindex widerspiegelt die Kursentwicklung eines Korbes von Aktien (Aktienindex), Anleihen (Anleihe-Index) oder Rohstoffen (Rohstoff-Index). Die einzelnen Wertpapiere, die zur Berechnung des Index‘ herangezogen werden, nennt man Indexmitglieder. Bekanntester deutscher Börsenindex ist der Deutsche Aktienindex (DAX), der die Entwicklung der 30 größten deutschen Unternehmen widerspiegelt. Zusammengestellt und regelmäßig überprüft wird der DAX vom Indexkomitee der Deutschen Börse AG anhand Unternehmensgröße und Handelsvolumen (Börsenumsatz). Weitere bekannte Börsenindizes sind der MSCI World, der mehr als 1.600 Unternehmen weltweit enthält, sowie der Dow Jones-Index, der S&P 500-Index für die USA und der FTSE 100 für Großbritannien. Je nach Indexkonzeption fließen Dividenden in die Berechnung des Index ein („Performance-Index“: Beispiel DAX) oder bleiben außen vor („Kursindex“: Beispiel S&P 500).

Diversifikation

„Du sollst nicht alle Eier in einen Korb legen“, weiß schon der Volksmund. Tatsächlich ist Diversifikation (Streuung) bei der Geldanlage essentiell. Sie besagt, dass das Risiko eines Depots mit zunehmender Zahl der erworbenen Wertpapiere sinkt. Das wissenschaftliche Fundament dieser Überlegungen ist die Portfolio-Theorie von Harry Markowitz der dafür den Nobelpreis erhielt. Anleger sind gut beraten, ihr Depot nach Branchen, Unternehmensgrößen, Ländern und Währungsräumen und Anlageklassen zu streuen. Auf diese Weise wird ein Portfolio für wechselnde Wirtschaftslagen robuster gemacht. Oskar streut über 10.000 Unternehmen weltweit und nimmt als Stabilisator fürs Depot auch Anleihen unterschiedlicher Laufzeiten sowie Edelmetalle zur Abwehr von Inflation hinzu.

Emerging Markets

Schwellenländer (frei aus dem Englischen: Emerging Markets) sind einige Dutzend Länder, die den Status „Entwicklungsland“ bereits verlassen, aber noch nicht den Status „entwickelte Volkswirtschaft“ erreicht haben. Schwellenland und Schwellenmarkt werden synonym verwendet. Zu den Emerging Markets zählen in Amerika beispielsweise Argentinien, Brasilien, Chile, Kolumbien, Mexiko und Peru. In Asien etwa Indien, Indonesien, Malaysia, Pakistan, Philippinen, Südkorea, Taiwan und Thailand. In Afrika zählen Ägypten, Katar, Saudi-Arabien und Südafrika zu den aufstrebenden Wirtschaftsnationen. Emerging Markets bieten im Vergleich zu Industriestaaten höhere Chancen und Risiken. In der Vergangenheit erzielten Schwellenländer im Schnitt höhere Renditen als entwickelte Nationen. Oskar holt Schwellenländer daher als festen Bestandteil ins Sparplan-Depot. Wichtigster Börsenindex für die Emerging Markets ist der MSCI Emerging Markets.

Full Replication

Eine Methode, mit der börsengehandelte Indexfonds (ETFs) ihren zugrundeliegenden Index nachbilden. Bei voller Replikation erwirbt der Indexfondsanbieter jede einzelne Aktie des Index‘. Ein ETF auf den 30 Werte umfassenden Deutschen Aktienindex (DAX) wird daher von Allianz bis Wirecard jede einzelne der 30 Aktien entsprechend ihrer Gewichtung im DAX im Bestand beinhalten.

Hedged

„Hedge“ bedeutet „einzäunen“ oder „einhegen“ und bezeichnet am Finanzmarkt Sicherungsgeschäfte mit dem Ziel der Risiko-Reduktion. Dabei können Optionen oder Futures oder Finanzderivate wie Devisentermin- oder Swap-Geschäfte zum Einsatz kommen. Abgesichert werden beispielsweise Währungsrisiken, Zinsänderungsrisiken oder auch Risiken, die durch Inflation (steigendes Preisniveau) oder Deflation (sinkendes Preisniveau) entstehen. Hedging gleicht je nach Grad seiner Anwendung einer Teil- oder Vollkasko-Versicherung fürs Portfolio. Wie jede Versicherung, so kostet auch Hedging Geld und damit wertvolle Renditepunkte.

Indextracking

Indextracking bezeichnet das Nachbilden eines Börsenindex. Für Anleger ist Indextracking aufgrund hoher Transaktionskosten kaum möglich. Immerhin müsste kostenwirksam in jede einzelne Aktie investiert werden. Bereits beim Deutschen Aktienindex wären dies 30 Aktien und damit 30 Kaufaufträge. Das Instrument der Wahl heißt stattdessen Indexfonds (ETF). Mit einem ETF erwerben Anleger mit nur einem Instrument alle Wertpapiere eines Börsenindex. ETFs kosten nur geringe Gebühren und ermöglichen durch Kombination auch Privatanlegern den Aufbau eines Welt-Portfolios. Oskar setzt mit zehn geschickt kombinierten, permanent überwachten und regelmäßig angepassten ETFs auf insgesamt mehr als 10.000 Unternehmen weltweit.

Renten-ETF

Ein Renten-ETF ist ein börsengehandelter Indexfonds (ETF), der einen Korb von Anleihen bündelt. Dies können je nach Ausgestaltung des ETF Staatsanleihen, Unternehmensanleihen oder auch Anleihen halb- oder quasistaatlicher Organisationen sein. Denkbar ist ferner die Bündelung von Anleihen anhand ihrer Bonität. Manche Renten-ETFs nehmen ausschließlich Anleihen erstklassiger Bonität ins Depot und begnügen sich mit geringer Rendite. Andere Renten-ETFs erwerben Renten mittlerer oder geringer Bonität (so genannte „Junk-Bonds“) und vereinnahmen als Ausgleich für das höhere Risiko entsprechend höhere Renditen. Renten-ETFs verursachen im Vergleich zu Aktien-ETFs meist geringere laufende Kosten.

Rentenindex

Ein Rentenindex bündelt wie jeder Börsenindex mehrere Wertpapiere, in diesem Fall Anleihen. Der bekannteste Rentenindex in Deutschland ist der Deutsche Rentenindex. Er bildet die Wertentwicklung von insgesamt 30 Bundesanleihen ab. Es gibt ihn zum einen als Performance-Index REXP, der auch die Zinserträge der zugrunde liegenden Anleihen berücksichtigt. Zum anderen berechnet ihn die Deutsche Börse auch als Kurs-Index (REX). Den REX gibt es seit 1991, zurückgerechnet ist seine Historie auf Monatsbasis bis ins Jahr 1967 verfügbar.

Sondervermögen

Das in ETFs angelegte Vermögen gilt als so genanntes Sondervermögen. Im unwahrscheinlichen Falle einer Insolvenz des Anbieters wird das Vermögen daher aus der Insolvenzmasse ausgegliedert und steht uneingeschränkt den Anlegern zu. Diese wichtige Eigenschaft qualifiziert ETFs für ausgesprochen langfristigen Kapitalaufbau, wie er beispielsweise für die private Zusatzrente für die Altersvorsorge erforderlich ist.

Synthetische Replikation

Synthetische Replikation ist eine Replikationsmethode börsengehandelter Indexfonds (ETFs). Sie ist das Gegenteil zur vollen Replikation. Bei der synthetischen Replikation bildet der ETF-Anbieter den Index über ein Tauschgeschäft durch Vertrag mit einem Finanzinstitut nach. Dieses verpflichtet sich, die Index-Rendite im Tausch gegen Gebühr zu liefern. Der Vorteil synthetischer Replikation sind deren geringe Kosten. Durch synthetische Replikation wurde es überhaupt erst möglich, ansonsten schwer zugängliche Märkte, Länder und Börsen für Anleger zu erschließen.

TER

Abkürzung für Total Expense Ratio bzw. Gesamtkostenquote. Die Kennzahl gibt an, welche Kosten bei einem Investmentfonds oder ETF pro Jahr anfallen. In die Berechnung fließen Kosten auf Fondsebene wie Depotbankgebühren, Verwaltungsgebühren, Geschäftsführung, Wirtschaftsprüfer-Kosten und Fondsmanagement-Kosten ebenso ein wie die Transaktionskosten. Die Gesamtkostenquote beinhaltet aber keine Kosten, die dem Anleger bei Kauf oder Verkauf von Fondsanteilen in Form von Börsenspesen entstehen. Auch der Ausgabeaufschlag bleibt bei der Berechnung der Total Expense Ratio außen vor. Die gesetzliche Basis der TER bildet Paragraph 41 des Investmentgesetzes, wonach Investmentgesellschaften für in Deutschland zum Vertrieb zugelassene Fonds die Kennziffer stets anzugeben haben. Bei den ETFs im Oskar-Depot beträgt die TER im Schnitt nur 0,13 Prozent.

Thesaurierung

Thesauriende Fonds und ETFs legen die Erträge, zum Beispiel Dividendenzahlungen, sofort wieder im Fondsvermögen an. Anleger profitieren so von einer Art Zinseszinseffekt, da sich das Vermögen nicht nur durch die eingezahlten Beträge und die Kursgewinne erhöht, sondern auch durch die erzielten Erträge.

Tracking-Error

ETFs bilden zwar Indizes möglichst gut nach. Doch gelingt eine exakte Nachbildung nicht immer. Der Tracking-Error (eingedeutscht: „Nachbildungsfehler“) bezeichnet die ungewollte Abweichung der Wertentwicklung eines börsengehandelten Indexfonds (ETF) gegenüber seinem Index. Gemessen wird der Tracking-Error als Renditeunterschied zwischen Index und ETF in Prozent. Dazu wird die Entwicklung des Nettoinventarwertes des Fonds (nicht: Marktwert) ins Verhältnis zur Entwicklung des Index‘ gesetzt.

Transaktionskosten

Bezeichnet die Kosten für Kauf und Verkauf von Wertpapieren, wie Aktien, Anleihen, Fonds, ETFs oder Derivate. Man unterscheidet bei den Transaktionsosten „half turn“ und „round turn“. Ersteres meint die Kosten für den Kauf, zweites die Kosten für Kauf und späteren Verkauf in Summe. Transaktionskosten können vielfältig sein und Provisionen, Maklercourtage und Börsenplatz-Entgelte umfassen. Hinzu gesellen sich weniger offensichtliche Kosten, beispielsweise in Form der Spanne zwischen An- und Verkaufskurs („Spread“), die umso größer ausfällt, desto geringer die Liquidität des Wertpapiers ist. Transaktionskosten schmälern die Rendite und sollten durch bedachtes Handeln und umsichtiges Agieren an den Kapitalmärkten gering gehalten werden.

Volatilität

Volatilität ist ein Fachwort für die Kurs-Schwankung von Aktien- und Devisenkursen, Zinssätzen und Märkten im Allgemeinen. Statistisch definiert sich Volatilität als Standardabweichung von Veränderungen. Volatilität ist eines von mehreren Maßen für das Risiko einer Geldanlage. Zur Messung der Volatilität dient in Deutschland der von der Deutschen Börse berechnete VDAX-NEW und in den USA der von der Chicagoer Optionsbörse (CBOE) berechnete Volatility-Index (VIX). Das europäische Pendant ist der VSTOXX. Alle drei messen die so genannte implizite Volatilität. Das ist die Schwankungsbreite, die Marktteilnehmer für die nähere Zukunft erwarten. Sie wird anhand der Preise von Finanzinstrumenten an den Terminmärkten ermittelt. Eine interessante Eigenschaft von Volatilitätsindizes ist ihr Merkmal, nach Erreichen von Volatilitäts-Spitzen langfristig zu einem Normalmaß zurückzufinden.

Wertpapierdepot

Egal ob zum Sparen mit Aktien oder mit kostengünstigen ETFs: Wer seine Geldanlage selbst in die Hand nimmt, benötigt zur Verwahrung der Wertpapiere ein Wertpapierdepot. Depots mit nur geringen Kosten gibt es bei Online-Brokern oder Direktbanken, die bisweilen auch günstige Kombi-Lösungen für Girokonto, Kreditkarte, Depot und Verrechnungskonto im Angebot haben. Zwar bietet jede Geschäftsbank Wertpapierdepots. Doch in punkto Kosten und Service unterscheiden sich die Konditionen- und Preismodelle der Banken sehr. Filialbanken verlangen hingegen oft höhere Gebühren. Ein günstiges Wertpapierdepot ist wichtig, um die Kosten gering zu halten. Das gilt umso mehr bei regelmäßigen Investitionen, zum Beispiel in günstige ETF-Sparpläne zur Altersvorsorge.

Zinseszinseffekt

Egal ob zum Sparen mit Aktien oder mit kostengünstigen ETFs: Wer seine Geldanlage selbst in die Hand nimmt, benötigt zur Verwahrung der Wertpapiere ein Wertpapierdepot. Depots mit nur geringen Kosten gibt es bei Online-Brokern oder Direktbanken, die bisweilen auch günstige Kombi-Lösungen für Girokonto, Kreditkarte, Depot und Verrechnungskonto im Angebot haben. Zwar bietet jede Geschäftsbank Wertpapierdepots. Doch in punkto Kosten und Service unterscheiden sich die Konditionen- und Preismodelle der Banken sehr. Filialbanken verlangen hingegen oft höhere Gebühren. Ein günstiges Wertpapierdepot ist wichtig, um die Kosten gering zu halten. Das gilt umso mehr bei regelmäßigen Investitionen, zum Beispiel in günstige ETF-Sparpläne zur Altersvorsorge.

Risikohinweis

Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklung. Die Kapitalanlage ist mit Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Vermögens führen. Bitte beachte unsere Risikohinweise.

In der dargestellten Renditeerwartung sind Kosten für die Vermögensverwaltung und die Service-Gebühr in Höhe von jeweils 0,425% p.a., die Kosten für den Wertpapierhandel von 0,15% p.a. sowie die Produktkosten der ETF-Anbieter in Höhe von durchschnittlich 0,13% p.a. bereits berücksichtigt. Zu entrichtende Steuern bleiben unberücksichtigt, da steuerliche Effekte von individuellen Umständen abhängen und insofern der Vergleichbarkeit von Wertentwicklungen nicht dienlich sind.

*Bekannt aus: Capital, Eltern, N-TV, Welt am Sonntag